Conheça no Detalhe o Conceito e o que de Fato Você Deve Buscar na Alocação dos seus Investimentos e a Diferença que isso Pode Fazer na Sua Vida

Neste texto vou me ater ao conceito de taxa de juros na visão do investidor.

Podemos definir taxa de juros como a diferença entre o valor aplicado e o valor recebido em função do prazo. Elas beneficiam os investidores tornando o seu capital maior ao longo do tempo.

A taxa de juros NONIMAL é aquela que enxergamos, a taxa Selic ou o CDI são exemplos de taxas nominais, é aquela que nos é apresentada.

Já a taxa de juros REAL é a nominal descontada a inflação.

O que de Fato Importa

Um dos principais riscos do dinheiro no longo prazo se chama inflação. Ela tem um poder devastador sobre as finanças das pessoas e das empresas.

Os nascidos até meados dos anos de 1970, que viveram o período de hiperinflação, sabem o quão nefasto ela é sobre suas finanças.

Imaginem um cenário real que vivemos no Brasil em que a inflação chegou a bater 80% ao mês na década de 1980. Um trabalhador recebia no 5º dia útil do mês seguinte o seu salário do mês corrente com uma defasagem de 80%. Era praticamente impossível se planejar a longo prazo.

A partir da criação do Plano Real em 1994, em que o governo federal conseguiu controlá-la e trazer para níveis saudáveis, a nossa realidade mudou para muito melhor e possibilitou um desenvolvimento relevante do país.

É comum os investidores focarem somente na taxa nominal e na rentabilidade relativa (quantos porcento do CDI* rende), e não darem importância a taxa de juros real que é o que de fato importa.

No Brasil onde historicamente os juros são elevados, podemos ver os valores nominais dobrarem rapidamente. Por exemplo um montante de R$ 100.000,00 se transforma em R$ 200.000,00 em 6 anos com uma taxa de juros de 12,25% ao ano.

Isto muitas vezes impressiona o investidor. Mas a pergunta que fica é: quanto foi a inflação neste mesmo período? Se o ganho nominal foi de 12,25% em 12 meses e a inflação foi de 10% neste mesmo tempo, o ganho real foi de apenas 2,25%. Os 10% (quase 82% do ganho nominal) serviram apenas para preservar o poder de compra. Há de considerar o imposto de renda que incide na maioria dos investimentos que torna o ganho real líquido ainda menor.

Quais Pontos Devo me Atentar para Ter um Ganho Real Maior

Ter um ganho real mais elevado sem dúvida é muito interessante, e para que isso aconteça, é fundamental investir em títulos com prazos mais longos, os quais remuneram melhor o investidor. No entanto, um bom portfólio de investimentos não passa somente por rentabilidade real alta. É essencial considerar aspectos de segurança, diversificação e liquidez.

Este último é de suma importância! Imagine você ter uma carteira de ativos financeiros de montante relevante, e precisar de dinheiro e não ter liquidez, ou ter uma perda expressiva se precisar resgatar um título antes do vencimento.

Um dos papéis do dinheiro em nossa vida é dar tranquilidade e segurança, para isto é primordial que ele esteja disponível para nos socorrer em uma necessidade pessoal, familiar ou de negócios.

Seguem alguns elementos que recomendo considerar para calibrar bem a necessidade de liquidez e fazer uma alocação mais eficiente dos seus recursos, visando ter um ganho real maior:

- Ter clareza do seu orçamento e dos seus objetivos de curto, médio e longo prazo para calcular uma reserva de segurança e necessidade de liquidez adequadas ao seu contexto;

- A reserva de segurança deve ser formada por investimentos conservadores, com taxas pós-fixadas e liquidez imediata. Boas alternativas seriam o Tesouro Selic, um fundo DI de baixo risco ou CDB de banco grande. Uma referência de valor seria por volta de 6 meses as despesas mensais;

- A necessidade de liquidez seria a soma da reserva de segurança mais os recursos necessários para projetos de curto prazo (até 1 ano);

- Todos os recursos que excederem a necessidade de liquidez podem ser investidos no médio e longo prazo, pois conseguirá retornos mais interessantes;

- Diversifique entre títulos públicos e crédito privado. Na parte de crédito privado busque aplicar parte em títulos sem liquidez, pois conseguirá taxas melhores. Selecione papéis de emissores de baixo risco, e que tenha garantia do FGC* (quando emissão bancária);

- Investimentos com prazos acima de 4 anos, prefira investir em ativos indexados à inflação mais uma taxa de juros fixa. Isto faz com que você elimine um dos principais riscos do dinheiro no longo prazo que é a inflação. Se você tem um título de renda fixa que lhe remunere IPCA (índice oficial de inflação) + 6% ao ano, independente do movimento da inflação, você irá preservar o seu ganho real de 6% ao ano. Já em títulos pós-fixado e prefixado não é possível garantir isso.

*FGC (Fundo Garantidor de Crédito): é uma instituição privada, sem fins lucrativos, cuja missão é proteger investidores no âmbito do sistema financeiro nacional e prevenir o risco de uma crise bancária sistêmica.

Funciona como uma espécie de seguro, ele garante, em caso de quebra da instituição financeira emissora do título de renda fixa, até 250.000,00 por CPF em cada instituição financeira, limitado a R$ 1 milhão. Alguns ativos cobertos pelo FGC: saldo em conta corrente, poupança, CDB, LCA, LCI.

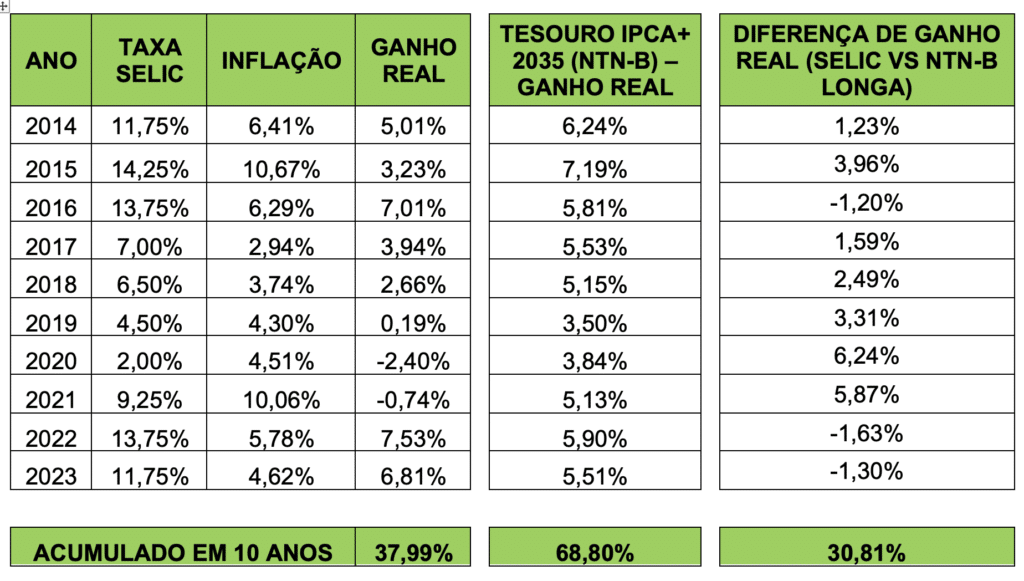

Segue Histórico dos Últimos 10 anos da Taxa Selic, NTN-B Longa (vencimento em 2035), Inflação e o Ganho Real:

Note que nem sempre uma taxa Selic (taxa de juros nominal) alta é sinônimo de um ganho real interessante. Veja que em 3 dos 10 anos da série acima a taxa de juros real bruta ficou negativa em 2 anos (2020 e 2021), e praticamente zero em 2019.

Ambos os títulos, Tesouro Selic e Tesouro IPCA+, são títulos do Tesouro Direto e tem garantia do Tesouro Nacional, sendo considerado o investimento mais seguro, a grande diferença é que o Tesouro IPCA+ tem risco de mercado e uma alta volatilidade ao longo do tempo, podendo resgatar menos se a taxa de juros subir em relação a taxa do título que foi comprado, mas se o investidor carregar o título até o final, irá receber exatamente a taxa contratada.

Portanto, se o investidor tem clareza dos seus objetivos, da necessidade de liquidez, ele pode direcionar o excedente da sua reserva de segurança para investimento de médio e longo prazo, pois terá um retorno bem mais interessante.

Como Custa Caro não Ter Conhecimento ou Um Profissional Isento para Assessorá-lo

Vimos que no acumulado de 10 anos o Tesouro Selic deu um ganho real bruto de 37,99%, ao passo que o Tesouro IPCA+ 2035 gerou 68,80%, ou seja 30,81% a mais. Isto representa 81,10% mais retorno!

Perceba como a falta de conhecimento e de tempo para cuidar bem do seu planejamento financeiro e dos seus investimentos custa caro.

Ao gerir melhor o seu patrimônio, pode atingir mais cedo a sua liberdade financeira, ter mais tempo disponível para se dedicar as coisas que não tem conseguido fazer e ter mais qualidade de vida. Este é o chamado intangível, aquilo que o dinheiro não compra!

Noto que muitas pessoas não gostam do assunto, não querem dedicar tempo para estudar, e não investem em um profissional ou empresa para lhe aconselhar.

Em muitas situações o investidor fica orientado ao custo que terá no acompanhamento de um consultor de investimentos, e prefere não ter esse gasto, enxerga como uma despesa, e não como investimento em um serviço de aconselhamento e de transferência de conhecimento que lhe fará ganhar mais dinheiro, sendo que parte deste incremento ficará para remunerar o profissional que lhe serve, ou seja o próprio patrimônio paga o serviço, e ainda sobra um bom montante para ajudar no crescimento patrimonial.

Ao optar por fazer sozinho acaba deixando dinheiro na mesa, que fica nas mãos das instituições financeiras.

É o famoso barato que sair caro! Mas como as pessoas não enxergam isso, não tem o sentimento da “perda”. É importante lembrar que quando deixamos de ganhar também estamos perdendo.

Super recomendo as pessoas a buscar conhecimento. Isso é libertador e lhe prepara, seja para investir sozinho, seja para se defender ou interagir melhor quando está diante de um profissional ou instituição que atua com conflito de interesse.

Se você optar por uma empresa ou especialista em investimentos para lhe auxiliar, dê preferência a aqueles que são remunerados somente por você, que não recebem comissão pela venda de produtos. Em nossa visão esse é um modelo conflitante e não gera uma relação ganha ganha.

Será que Compensa Estudar e/ou Contar com um Especialista?

Suponhamos um investidor, que não estuda e não conta com um profissional para lhe auxiliar nos investimentos, possui um estoque financeiro de R$ 1.000.000,00 e investe todos os meses R$ 5.000,00 a uma taxa de juros de 1% ao mês. Ao final de 15 anos o valor futuro bruto destes investimentos será de R$ 8.518.681,97.

Agora vamos imaginar que este mesmo investidor em 2 outros cenários. No primeiro, ele passou a estudar sobre o tema e começou a investir melhor e conseguiu um retorno de 10% a mais em relação à sua carteira atual. Já no segundo, além de estudar, também contratou uma consultoria de investimentos qualificada e independente para lhe apoiar na alocação dos seus recursos, e passou a ter um retorno de 20% a mais.

Veja o resultado em cada situação:

CENÁRIO 1 – INVESTIDOR QUE COMEÇOU A ESTUDAR

– Estoque financeiro inicial: R$ 1.000.000,00

– Aportes mensais: R$ 5.000,00

– Prazo de investimento: 15 anos

– Taxa de juros: 1,10% ao mês (10% a mais que a condição suposta)

– Valor futuro bruto: R$ 9.997.900,56

– Diferença: R$ 1.479.218,59 (17,36% a mais que a condição suposta)

CENÁRIO 2 – INVESTIDOR QUE ESTUDA E CONTA COM AUXÍLIO PROFISSIONAL

– Estoque financeiro inicial: R$ 1.000.000,00

– Aportes mensais: R$ 5.000,00

– Prazo de investimento: 15 anos

– Taxa de juros: 1,20% ao mês (20% a mais que a condição suposta)

– Valor futuro bruto: R$ 11.748.318,01

– Diferença: R$ 3.229.636,04 (37,91% a mais que a condição suposta)

Vimos na tabela apresentada neste texto (Tesouro Selic vs Tesouro IPCA+), que a diferença em um prazo de 10 anos foi bem maior que os 10% e 20% simulados acima.

Portanto quando pensamos em pessoas que investem em poupança, em CDB de grandes bancos, RDC de cooperativas de crédito, ou mesmo em corretoras, mas mal assessorados, conseguir rentabilizar os investimentos 10% ou 20% a mais tendo conhecimento e um consultor qualificado, é perfeitamente possível.

Há muitas pessoas que estão acomodadas em seus respectivos bancos, cooperativas de crédito e corretoras, e não tem a mínima noção da diferença enorme que podem obter no longo prazo ao conseguir apenas 10% a mais de rentabilidade nos seus investimentos.

Meu convite: Saia da zona de conforto! Valorize seu patrimônio, e todo o esforço e tempo que você e/ou seus pais tiveram para construí-lo. Coloque este capital como um aliado do seu projeto de vida e de sua família, ele pode lhe ajudar a chegar mais rápido à sua liberdade financeira e permitir viver de forma mais plena, equilibrada e com mais propósito!

Você só tem a ganhar se fizer isso! Vá em frente!

Que Deus o abençoe abundantemente, e seja feliz!!

Por Fernando Queiroz, CFP®